在万税之国搞房地产,你得知道美国房地产税务最大的五十万免税大礼包!卖得好更得卖得对!要如何才能qualify这为数不多IRS给的税收大福利呢?

简单来讲,IRS规定了在出售一套“Qualified”自住房时,个人最高25万,夫妻两人最高50万的房屋盈利的免税额度。

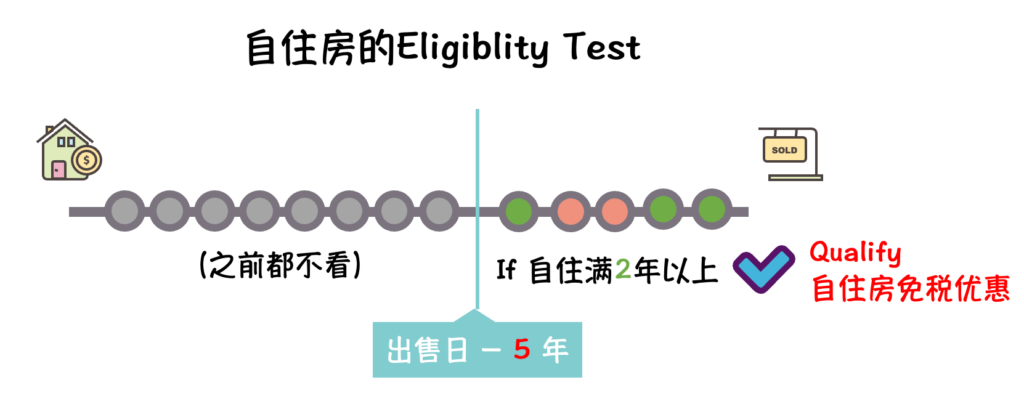

那究竟怎样才算被IRS认定为“Qualified”自住房呢?就要满足以下几个条件 :(Eligibility Test)

- 所有权(Ownership):在出售COE之前的五年内,至少以你的名义持有房屋两年

- 居住时间(Residence):在出售COE之前的五年内,至少自住满两年

- 冷却期(Cool down time):每两年只能使用一次这项税收优惠。

那么聪明的小伙伴就会问,出租会影响我享受这项税收减免吗?答案是,it depends。

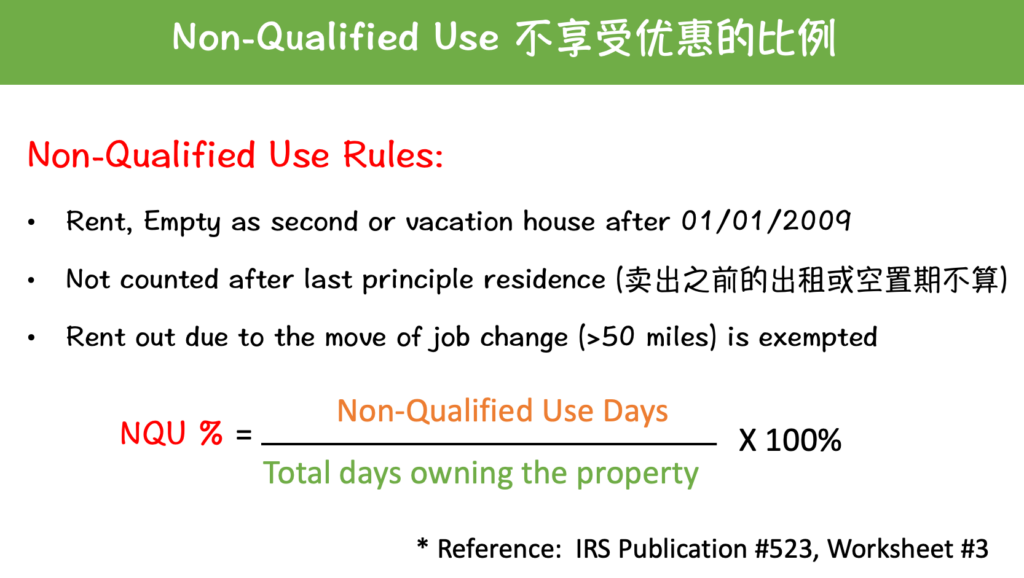

这里就又牵涉到一个概念,叫做NQU, Non-Qualified Use Percentage (NQU%)。IRS规定如果这个房子在持有期间被出租或作为生意用途,这段时间就会被IRS认定为Non-Qualifiedalifed Use Period,并且会因此给你的50万税收优惠打个折扣。(NQU%)

下面就用几个实际案例来给大家讲解一下:

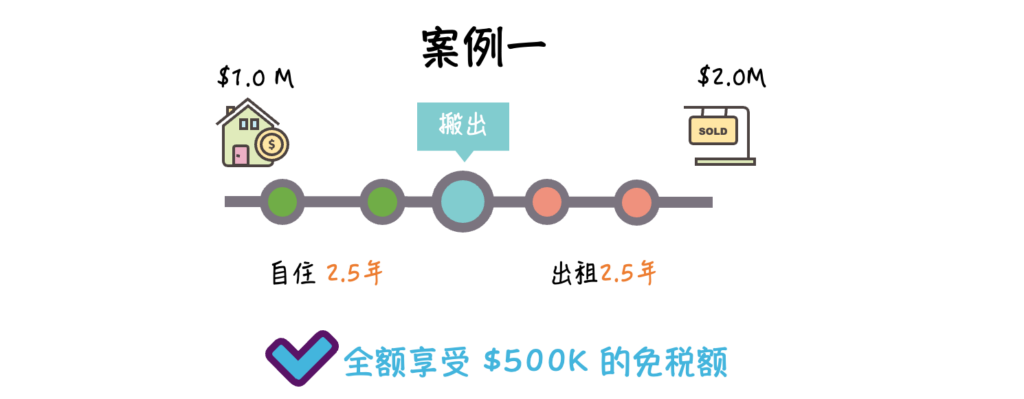

案例一:

自住了两年半,换了个更好的自住房,老房子留着出租了两年半,再卖掉。

由于这房子是先自住满了两年再出租,首先符合自住房的Eligibility Test,然后由于最后出租的两年半符合卖出前出租的特例,不算NQU, 所以可100% 享受50万免税额度。

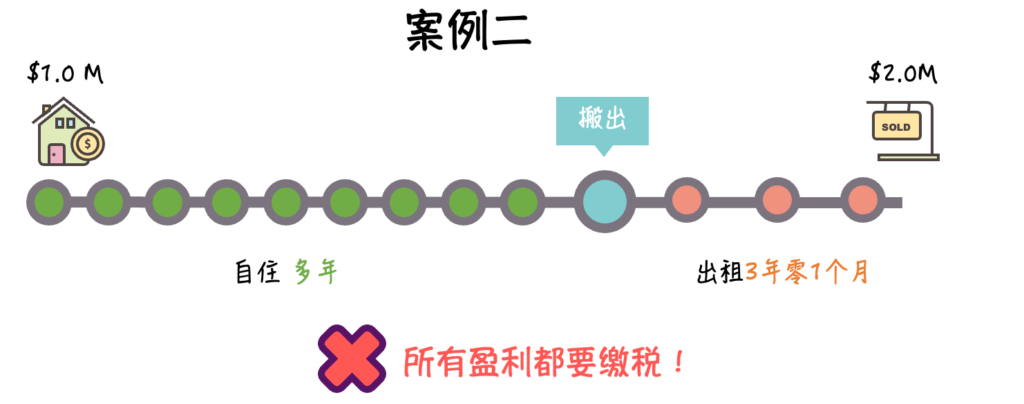

案例二:

自住了多年,搬走后出租了3年零一个月卖掉的话,由于你在最近的5年内没有住满2年(差了一个月),所以就不能qualify自住房,免税额为0,也就是说房子所有的盈利全都要交税 😱

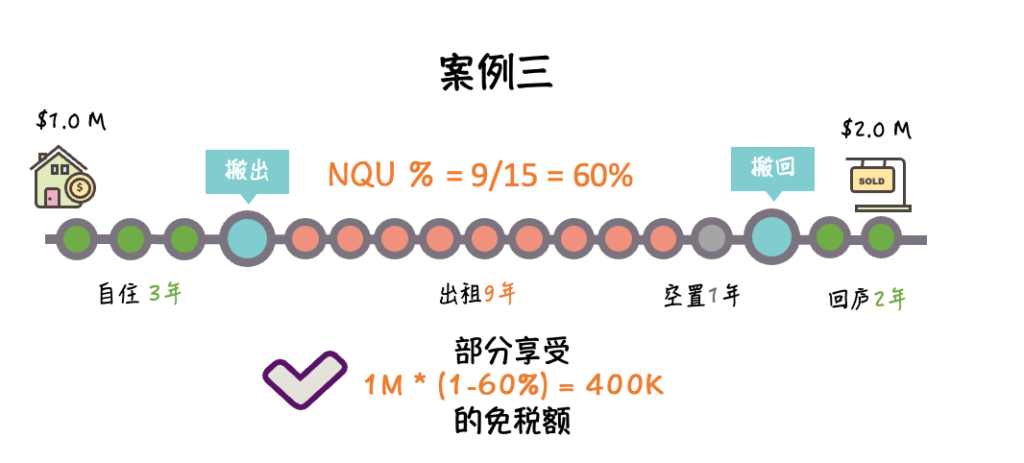

案例三:

自住三年,出租9年,空置一年,又回去住了两年,再卖掉。那这种情况下,可以有多少免税额度呢?答案是100万 x 40% = 40万。

这里40%就是NQU%,具体是如何计算的呢? 总共持有该房产15年,其中Non Qualified Use(出租)为 9 年,

NQU% = (9/15)= 60%。 所以你最后的免税额度就是100万 *(1-NQU%) = 40万了。

详细的Non-Qualified Use Percentage计算规则请看下图:

总结一下,能否享受自住房税收优惠,要先用Eligibility Test来判定,最重要的就是要记住5年住2年法则。然后能够享受多少税收优惠,那就要计算NQU比例。

简单来说,如果自住房转出租房不到三年的朋友,还有机会享受100%的50万税收优惠哦,大家就要考虑一下是打算长期持有呢,还是要及时卖出,来省下这一大笔房产增值盈利税。

Reference: